マンション管理組合の皆様、こんにちは。

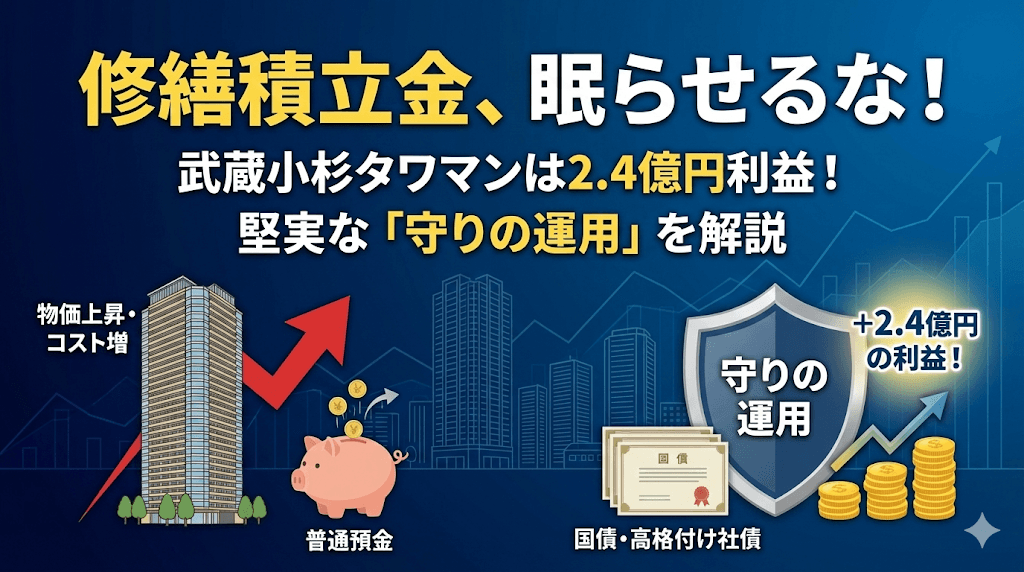

「修繕積立金が数千万円、億を超えてきた。預金に置いたままでいいのか?」——そんな声をよく耳にします。

一方で、管理組合のお金は"増やす"よりも**「必要なときに確実に使える」「説明責任を果たせる」ことが優先されがち。国債は「安全」というイメージがありますが、商品によって途中で現金化できるか、元本割れがあり得るか**が大きく異なります。

さらに近年は、マンションの老朽化・担い手不足などを背景に制度改正も進んでいます。国土交通省も、マンション関係法改正(改正区分所有法は令和8年4月1日施行)に合わせて標準管理規約の見直しを促しています。こうした流れの中で、資金の保管・運用を"方針として"整える重要性が増しています。

この記事では、管理組合が検討し得る国債について、**現時点で制度上・商品上「現実に使いやすいもの」**を軸に整理します。

まずは用語を整理しましょう

話が混乱しやすいので、最低限の用語を揃えておきます。

管理組合の基本用語

| 用語 | 意味 |

|---|---|

| 管理組合 | マンションの共用部分等を管理するための団体 |

| 区分所有者 | 各専有部分の所有者 |

| 理事会 | 理事が運営方針や日常の意思決定を行う機関 |

| 総会 | 区分所有者が議決する最高意思決定機関 |

| 修繕積立金 | 将来の計画修繕・大規模修繕等に備える積立 |

| 管理費 | 共用部の維持管理・委託費等、日常運営の原資 |

国債に関する用語

| 用語 | 意味 |

|---|---|

| 国債 | 日本国政府が発行する債券 |

| 満期(償還期日) | 額面=元本が戻る日 |

| 利付国債 | 半年ごと等に利子が支払われる国債 |

| 市場で売却 | 途中で売って現金化。価格は金利等で変動 |

| 中途換金 | 発行体側のルールに基づく買い取りで現金化 |

| ラダー(分散満期) | 満期を分けて資金需要に合わせる運用設計 |

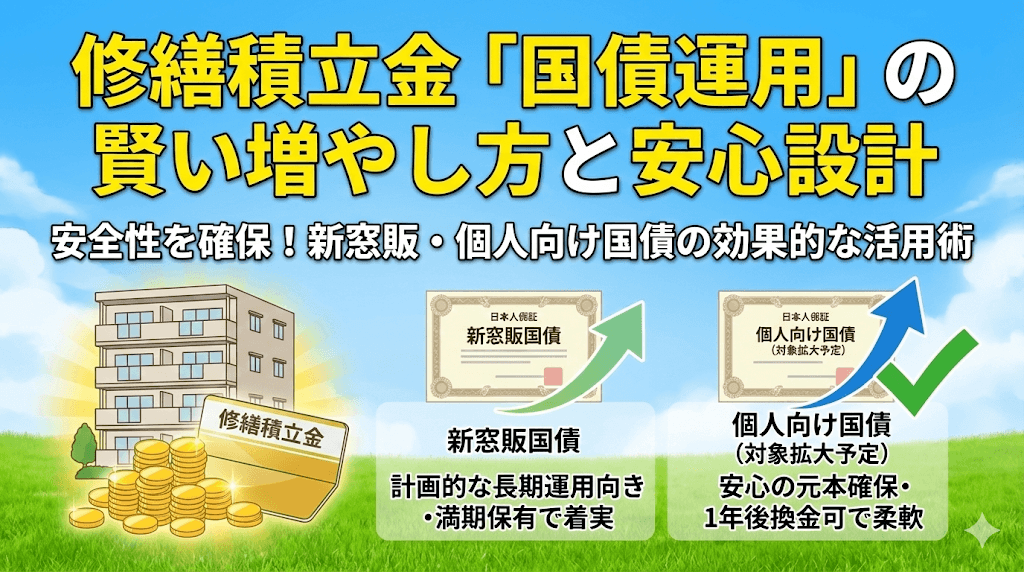

管理組合が検討できる国債は大きく2系統

いま買えるのは「新窓販国債」

管理組合向けに"専用"の国債があるわけではありませんが、法人・団体でも購入できるルートとして整理しやすいのが「新窓販国債(新型窓口販売方式国債)」です。

| 項目 | 内容 |

|---|---|

| 種類 | 2年・5年・10年の固定金利型 |

| 募集 | 毎月 |

| 購入単位 | 5万円単位(※募集要項・取扱金融機関で確認) |

| 購入者 | 個人に限らず、法人やマンション管理組合なども購入可能 |

| 途中換金 | 市場で売却になり、価格変動で損益が出得る(元本割れの可能性) |

| 中途換金制度 | なし(="国に戻して解約"はできない) |

近い将来の有力候補:個人向け国債(販売対象の拡大が議論されている枠)

財務省の資料では、個人向け国債について、販売対象を非営利法人等へ広げる方向性が議論されています。

| 項目 | 内容 |

|---|---|

| 開始の目安 | 令和9年(2027年)1月発行分を目途(募集はその前月になる運用が想定されます) |

| 対象(方向性) | 非営利法人等への拡大が議論されている(具体的な対象範囲は制度確定後に要確認) |

| 注意点 | 取扱金融機関の事務・システム対応により、取扱開始時期や手続きがばらつく可能性 |

※名称変更についても検討されていますが、正式名称は制度確定時に確認してください。

商品性の違いは「現金化」と「元本の見え方」

国債運用で管理組合が困りやすいのは、結局ここです。

新窓販国債は「途中売却=時価」で、元本が動く

新窓販国債は、途中で現金化する場合に市場で売却するため、その時々の市場価格で損益が出ます。

金利上昇時の注意点: 一般に、金利が上がると既発債の価格は下がるため、途中売却すると損が出る可能性があります。

したがって管理組合としては、基本スタンスを

- 原則:満期保有(元本を確定させる)

- 途中売却は例外(やむを得ない場合)

に置けるかどうかが実務の分かれ目です。

個人向け国債(対象拡大後)は「1年経過後の中途換金」が制度としてある

個人向け国債の強みは、発行後1年経過で、国の買い取りによる中途換金が可能な点です。日々の市場価格で"評価が揺れる"設計ではない一方、発行後1年は原則換金不可、換金時には控除があります。

| 項目 | 内容 |

|---|---|

| 中途換金 | 発行後1年経過で可能 |

| 発行後1年未満 | 原則中途換金不可 |

| 中途換金時の控除 | 直前2回分の利子(税引前)相当額×0.79685が差し引かれる |

※0.79685は「1 − 0.20315」で、源泉徴収(20.315%)を踏まえた係数です。

「元本割れしない」と「手取りがマイナス」は別の話

財務省Q&Aでは個人向け国債について「元本割れしない」と整理されています。これは券面上の元本(額面)は維持されるという意味です。

一方で、法人等の場合は税務処理・控除・事務コストを含めた実質手取りではマイナスになり得る趣旨の注意が示されています。「券面上の元本」と「税引後の実質手取り」を分けて説明するのが安全です。

長期修繕計画と資金需要から「使うお金」を3つに分ける

国債の選び方は、利回り比較よりも資金繰り設計が先です。長期修繕計画・年度資金繰り表を前提に、資金を次の3層に分けることをおすすめします。

近々使うお金(〜1年)

例:小修繕、緊急対応、直近の工事の支払い準備金

→ 国債比率を上げすぎないのが基本です。個人向け国債は発行後1年は原則換金不可なので、なおさら「別枠の現預金」を厚めにします。

時期がだいたい読めるお金(1〜5年)

例:計画修繕で支出年度が見える部分

→ ここは国債がはまりやすいゾーンです。満期を支出年度に合わせる「分散満期(ラダー)」が組めるためです。

長期で使うお金(5年以上)

例:長期修繕計画の後半で使う積立

→ 金利動向よりも、途中で現金化しない運用ルール(上限比率、満期分散、報告)を決められるかが重要です。

意思決定で止まりやすいポイント:標準管理規約では「総会決議事項」

国交省の標準管理規約(単棟型)では、総会の決議事項として **「修繕積立金の保管及び運用方法」**が明記されています。

つまり実務では、

- 「どの国債を買うか」以前に

- "運用手段として国債を許容する"(目的・上限・換金ルール等)ことを、総会で通す

という順番がトラブル予防になります。

総会議案で決めておくと強い項目(たたき台)

| 項目 | 内容例 |

|---|---|

| 運用目的 | 元本保全・流動性確保を最優先(利回り追求はしない) |

| 対象商品 | 新窓販国債、(対象拡大後)個人向け国債等 |

| 上限 | 修繕積立金残高のうち最大○%まで |

| 満期設計 | 長期修繕計画の支出年度に合わせ、分散満期(ラダー)を原則とする |

| 換金ルール(新窓販国債) | 満期保有を原則、途中売却は例外(理事会決議+理由の記録) |

| 換金ルール(個人向け国債) | 発行後1年未満は原則換金不可、換金時控除の説明(×0.79685) |

| 報告 | 理事会から区分所有者への定期報告(四半期・半期など) |

税務・会計・事務の注意点

税務:「券面上の元本」と「実質手取り」は分けて説明する

- 個人向け国債は制度上「元本割れしない」と整理されますが、これは券面上の元本(額面)が維持されるという意味です

- 法人等では税負担・控除・事務コストを含めた実質手取りではマイナスになり得ます

- 新窓販国債について、財務省の募集資料には「法人が受け取る利子は地方税を除いた15.315%分の税金が差し引かれる」旨の記載があります(ただし管理組合の税務上の整理は個別事情で変わり得ます)

実務では「管理組合が税務上どう整理されるか(人格なき社団等)」で扱いが変わり得るため、取扱金融機関と税理士(顧問会計)に前提を揃えるのが安全です。

事務:口座・権限・書類で詰まりやすい

国債は振替(ペーパーレス)で管理されるため、実務上は証券口座・振替口座の開設が絡みます。

最初の関門:

- 「管理組合名義で口座を開けるか」

- 「代表者の変更手続きはどうなるか」

金融機関によって必要書類・審査が異なるため、総会前でも"事前照会"はしておくと手戻りが減ります。特に個人向け国債の対象拡大後は、制度開始直後に窓口側の実務が追いつかない可能性もあるため、早めの事前相談が有効です。

実務で使えるチェックリスト

理事会で検討するとき(事前準備)

- 管理規約・使用細則の確認(総会決議の要否、運用の位置づけ)

- 長期修繕計画と資金繰り表の作成(「いつ・いくら必要か」を年単位で見える化)

- 取扱金融機関ヒアリング

- 新窓販国債の口座開設・手続き要件

- 管理組合名義で開設可能か、代表者変更手続きはどうなるか

- 個人向け国債(対象拡大後)の取扱開始見込み

- 監査・区分所有者説明の準備("リスクがどこにあるか"を一枚で説明)

総会議案の立て方(骨子)

- 議案名例:「修繕積立金等の保管及び運用方針(国債購入を含む)の承認の件」

- 決議で押さえる項目

- 対象資金(修繕積立金の一部/管理費余剰の一部 等)

- 上限比率

- 商品タイプ(新窓販国債/個人向け国債 等)

- 例外的な換金条件と手続き

- 報告頻度(年次・半期など)

参考:国債以外の低リスク枠として「マンションすまい・る債」も比較対象

国債と並んで管理組合で比較対象になりやすいのが、住宅金融支援機構の「マンションすまい・る債」です。一般に「元本確保志向」「長期運用」の文脈で検討されます(条件は年度等で変わり得るため要確認)。

注意点と限界

本記事は、マンション管理組合の実務で検討しやすい考え方を整理した一般的な情報提供です。実際の結論は、各マンションの管理規約、資金需要(工事時期)、合意形成状況、税務上の整理、取扱金融機関の運用によって変わり得ます。制度・商品条件も変更され得るため、実行前には必ず最新条件を確認してください。

専門家への相談も検討を

国債は"安全なイメージ"が先行しがちですが、管理組合にとって本質的なのは **「資金繰りに支障を出さない設計」と「合意形成の手順」**です。ここを誤ると、たとえ商品が堅実でも「なぜ買ったのか」「換金できるのか」で揉めやすくなります。

マンション管理士などの専門家に相談すれば、

- 管理状況・資金計画の客観的な診断

- 管理規約・細則・総会議案の"たたき台"作成

- 総会までの段取り(説明資料・想定Q&A)設計

といった形で、理事会の負担を減らしながら前に進めやすくなります。まずは身近なマンション管理士などの専門家に相談してみるのも一案です。

詳細調査報告書を読む(専門家による網羅的分析)

管理組合における国債運用の包括的分析レポート

1. 序論:なぜ国債運用の議論が必要か

修繕積立金や管理費の余剰資金は、金額が大きくなるほど「預金に置いたまま」の機会損失が気になってくる。一方で、マンション管理組合(区分所有者の団体)のお金は"増やす"よりも「必要なときに確実に使える」「説明責任を果たせる」ことが優先される性格を持つ。

近年は、マンションの老朽化・担い手不足などを背景に制度改正も進んでおり、国土交通省もマンション関係法改正(改正区分所有法は令和8年4月1日施行)に合わせて標準管理規約の見直しを促している。こうした流れの中で、資金の保管・運用を"方針として"整える重要性が増している。

2. 管理組合が検討できる国債の種類

2.1 新窓販国債(新型窓口販売方式国債)

管理組合向けに"専用"の国債があるわけではないが、法人・団体でも購入できるルートとして整理しやすいのが「新窓販国債」である。

特徴

- 2年・5年・10年の固定金利型、毎月募集

- 5万円単位で購入(募集要項・取扱金融機関で確認)

- 個人に限らず、法人やマンション管理組合なども購入可能と整理されている

- 途中で現金化する場合は市場で売却になり、価格変動で損益が出得る(元本割れの可能性)

- 国がルールで買い取る「中途換金制度」はない("国に戻して解約"はできない)

金利変動と価格の関係: 一般に、金利が上がると既発債の価格は下がるため、途中売却すると損が出る可能性がある。満期まで保有すれば額面で償還される。

2.2 個人向け国債(販売対象拡大予定)

財務省の資料では、個人向け国債について、販売対象を非営利法人等へ広げる方向性が議論されている。開始時期は「令和9年(2027年)1月発行分を目途」と説明されている。

特徴

- 開始の目安:令和9年(2027年)1月発行分を目途(募集はその前月になる運用が想定される)

- 対象の方向性:非営利法人等への拡大が議論されている(具体的な対象範囲は制度確定後に要確認)

- 金融機関側のシステム対応等で、当初は取扱開始が遅れる可能性がある旨も注意喚起されている

3. 商品性の比較:「現金化」と「元本の見え方」

3.1 新窓販国債

新窓販国債は、途中で現金化する場合に市場で売却するため、その時々の市場価格で損益が出る。財務省資料でも、新窓販国債は「市場でいつでも売却可能」だが「市場価格となるため、売却損・売却益が発生(元本割れリスクあり)」という整理である。

したがって管理組合としては、基本スタンスを「原則:満期保有(元本を確定させる)」「途中売却は例外(やむを得ない場合)」に置けるかどうかが実務の分かれ目となる。

3.2 個人向け国債

個人向け国債の強みは、発行後1年経過で、国の買い取りによる中途換金が可能な点である。日々の市場価格で"評価が揺れる"設計ではない一方、発行後1年は原則換金不可、換金時には控除がある。

一方で、以下のルールがある。

- 発行後1年は原則中途換金できない

- 中途換金時は「直前2回分の利子(税引前)相当額×0.79685」が差し引かれる

※0.79685は「1 − 0.20315」で、源泉徴収(20.315%)を踏まえた係数である。

3.3 「元本割れしない」と「実質手取り」の区別

財務省Q&Aでは個人向け国債について「元本割れしない」と整理されている。これは券面上の元本(額面)が維持されるという意味である。

一方で、法人等の場合は税務処理・控除・事務コストを含めた実質手取りではマイナスになり得る趣旨の注意が示されている。「券面上の元本」と「税引後の実質手取り」を分けて説明するのが安全である。

4. 資金区分による運用設計

国債の選び方は、利回り比較よりも資金繰り設計が先である。長期修繕計画・年度資金繰り表を前提に、資金を以下の3層に分けることが推奨される。

近々使うお金(〜1年) 例:小修繕、緊急対応、直近の工事の支払い準備金 → 国債比率を上げすぎないのが基本。個人向け国債は発行後1年は原則換金不可なので、「別枠の現預金」を厚めにする。

時期がだいたい読めるお金(1〜5年) 例:計画修繕で支出年度が見える部分 → 国債がはまりやすいゾーン。満期を支出年度に合わせる「分散満期(ラダー)」が組める。

長期で使うお金(5年以上) 例:長期修繕計画の後半で使う積立 → 金利動向よりも、途中で現金化しない運用ルール(上限比率、満期分散、報告)を決められるかが重要。

5. 意思決定の手順:総会決議事項

国交省の標準管理規約(単棟型)では、総会の決議事項として「修繕積立金の保管及び運用方法」が明記されている。

つまり実務では、「どの国債を買うか」以前に「"運用手段として国債を許容する"(目的・上限・換金ルール等)ことを、総会で通す」という順番がトラブル予防になる。

総会議案で決めておくと強い項目

- 運用目的:元本保全・流動性確保を最優先(利回り追求はしない)

- 対象商品:新窓販国債、(対象拡大後)個人向け国債等

- 上限:例)修繕積立金残高のうち最大○%まで

- 満期設計:長期修繕計画の支出年度に合わせ、分散満期(ラダー)を原則とする

- 換金ルール

- 新窓販国債:満期保有を原則、途中売却は例外(理事会決議+理由の記録)

- 個人向け国債:発行後1年未満は原則換金不可、換金時控除の説明(×0.79685)

- 報告:理事会から区分所有者への定期報告(四半期・半期など)

6. 税務・会計上の注意点

6.1 税務

- 個人向け国債は制度上「元本割れしない」と整理されるが、これは券面上の元本(額面)が維持されるという意味である

- 法人等では税負担・控除・事務コストを含めた実質手取りではマイナスになり得る

- 新窓販国債について、財務省の募集資料には「法人が受け取る利子は地方税を除いた15.315%分の税金が差し引かれる」旨の記載がある(ただし管理組合の税務上の整理は個別事情で変わり得る)

実務では「管理組合が税務上どう整理されるか(人格なき社団等)」で扱いが変わり得るため、取扱金融機関と税理士(顧問会計)に前提を揃えるのが安全である。

6.2 事務手続き

国債は振替(ペーパーレス)で管理されるため、実務上は証券口座・振替口座の開設が絡む。

最初の関門:

- 「管理組合名義で口座を開けるか」

- 「代表者の変更手続きはどうなるか」

金融機関によって必要書類・審査が異なるため、総会前でも"事前照会"はしておくと手戻りが減る。特に個人向け国債の対象拡大後は、制度開始直後に窓口側の実務が追いつかない可能性もあるため、早めの事前相談が有効である。

7. 結論と提言

国債は"安全なイメージ"が先行しがちであるが、管理組合にとって本質的なのは「資金繰りに支障を出さない設計」と「合意形成の手順」である。ここを誤ると、たとえ商品が堅実でも「なぜ買ったのか」「換金できるのか」で揉めやすくなる。

推奨される進め方

- 長期修繕計画と資金繰り表を作成し、「いつ・いくら必要か」を年単位で見える化

- 資金を3層(短期・中期・長期)に分け、国債に回せる部分を特定

- 総会議案として「運用方針」を決議(対象商品・上限・換金ルール・報告頻度)

- 金融機関に口座・手続き要件を事前確認(管理組合名義で開設可能か、代表者変更手続きはどうなるか)

- 定期的な報告体制を構築

ジェミニさん

AIマンション管理アドバイザー